"Varlık Alımlarının Etkisi Enflasyonda İstenilen Hedefe Ulaşılana Denk Devam Edilecek’’ Bu ifade, 9 Mart 2015’ten beri neredeyse Draghi’nin her konuşmasında dile getirilen kalıp cümle. Ancak Negatif faizler, şirket tahvillerinin de alımıı, TLTRO’lar gibi birçok mekanizmayla enflasyon dinamiklerini canlandırmayı amaçlayan ECB, artık daha şahin ifadelerde bulunurken Draghi de normalleşmeye dair ikna olmaya yakın görünüyor. Enflasyona dair riskleri artık ‘’geçici’’ olarak nitelendiren Draghi’nin, ‘’deflasyonel risklerin yerini enflasyonel riskler aldı’’ ifadesi de 4. Çeyrekte bir ‘’tapering’’ adımı mı gelecek beklentilerini artırıyor. Spekülasyonları zaten öncesinden defalarca sunulan bu senaryonun da artık Draghi tarafından da gündeme alınmış olması paritede de yukarı yönlü fiyatlamayı beraberinde getiriyor. Açıklamanın etkisi sonrasında da Avrupa’da 5 yıl vadeye kadar olan tahvil faizleri 1 yılın en yüksek seviyesine tırmandı.

Son ECB toplantısında büyüme beklentilerini yukarı yönlü revize eden ve büyümeye ilişkin riskleri ‘’dengeli’’ olarak niteleyen Draghi, enflasyon tahminlerinin düşürüldüğünü açıklamış ve gerektiğinde varlık alım programında enflasyonda hedeflenen seviyeye ulaşılana kadar devam edileceğini hatta gerektiğinde artırılabileceği ifade etmişti. Dünkü konuşmasında ise varlık alımlarının enflasyonda hedeflenen seviyeye ulaşılana kadar devam edeceğini yeniden teyit etse de enflasyona ilişkin riskleri geçici olarak nitelendirdi. Bir önceki toplantıda enflasyon tahminlerini aşağı yönlü keskin bir şekilde düşüren ECB’nin, piyasalarının ‘’tapering’’ konusundaki reaksiyonunu görmek istediğini düşünmeye başladığı açık. Bir nevi nabız ölçme durumu.

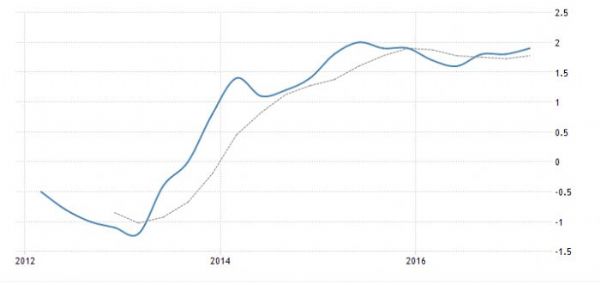

Euro Bölgesi Manşet Enflasyonu:

2016 sonrasında güçlü bir iyileşme kaydeden enflasyon oranının son dönemde ABD’ye benzer şekilde ivme kaybı yaşadığını görüyoruz. Seçim ortamı, Brexit süreci muamması, enerji fiyatlarında görülen baskı enflasyon üzerindeki etkilerini göstermişe benziyor. Ancak enflasyon için Avrupa ekonomisinde net kalıcı bir toparlanmadan bahsetmenin erken olduğunu düşünüyorum. Yeniden ortalamanın da altına bir iniş var ki ECB’nin de son toplantıdaki tahminlerine baktığımızda, 2017 enflasyon beklentisi %1.7’den %1.5’e, 2018 beklentisi %1.6’dan %1.3’e düşürülmüştü.

Enerji ve gıda fiyatlarından arındırılmış çekirdek enflasyon tarafındaki seyir ise aşağıdaki gibi;

Son 5 yıllık seyirde 2017 başlarında hızlı bir yükseliş söz konusu ancak bunun son verilerde bozulma kaydettiğini görüyoruz. Ortalamanın altına bir sarkış söz konusu.

Büyüme tarafındaki toparlanmanın daha kalıcı olduğunu görüyoruz ki Draghi’nin ana vurgusu bu taraftan geliyor. Euro bölgesinde sanayi üretimi, kapasite kullanım oranı ve kamu harcamalarının arttığı görülüyor. Tüketici güveni de aynı şekilde yükseliş eğiliminde. Avrupa tarafındaki PMI’lar 55’in de üstünde seyrediyor. Kredi büyümesi artıyor, tüketici harcamaları genişliyor. Büyümeyi canlandıran kalemler arasında bunlar söylenebilir. Ancak Kredi büyümesindeki derin artış ise, orta vadede ECB’ye baskı yaratan unsurlar arasında yer alabilir.

GSYİH Büyüme Hızı:

Büyüme de tablo da 2012 sonrası görüldüğü üzere yukarı. 2016 sonrası ise daha yatay ancak yükseliş ivmesini koruyan cinste ve ortalamanın üzerinde.

Fiyatlamalara baktığımızda ise, tahviller faizleri cephesinde ciddi bir sıçrama görülüyor. Alman tahvilleri ki özellikle 10 yıllıklar 0.40’lara kadar yükseliş kaydetti. Alman tahvilleri geçen sene yaz aylarında negatif getiri sunuyordu. İtalya 10 yıllıklar 2.06’lara, Portekiz 10 yıllıklar da 3.05’lere kadar primlendi. EURUSD paritesinde ise, yukarı yönlü ivme zaten net bir şekilde gözlemlendi. 1.1180-1.1380 hareketi görüldü. Ancak belirgin bir yükseliş ivmesi ABD tarafında yakalandı ve 10 yıllıklar şuan önemli bir seviyede. 2.24 aşılırsa-2.30-2.35’ler gündeme gelebilir. Ancak bu daha henüz güçlü bir dolar rallisini getirecek yükseliş gibi de durmuyor.

Paritede ‘’tapering’’ senaryolarının fiyatlaması söz konusu. Güçlenmenin 1.1300 üzerinde kalınması halinde devam etme ihtimali var. 1.1440-1.1460’lar zaten defalarca dönüşün geldiği önemli tepe noktaları olacak gibi duruyor. Bu noktalara kadar yükseliş ivmesi devam edecek gibi görünüyor. 1.1700 geçen yaz Çin Devalüasyonları sonrası görülen seviyelerdi. O seviyelere kadar yükseliş geleceğini düşünmüyorum ancak 1.1450 kırılırsa yukarı 1.1630 ve 1.1700 yukarıdaki önemli seviyeler. Hali hazırda kırmızı trende kadar oluşabilecek yükselişin traderlar tarafından satış denemelerinin geleceği noktalar olacağını düşünüyorum.

Gökhan Özkan

STRATEJİST

-

Kartlarla yapılan toplam ödeme tutarı arttı

Kredi kartları, banka kartları ve ön ödemeli kartlar ile mart ayında yapılan toplam ödeme tutarı bir önceki yılın aynı dönemine göre yüzde 126 artarak 1.181,4 milyar TL oldu.

Kartlarla yapılan toplam ödeme tutarı arttı

Kredi kartları, banka kartları ve ön ödemeli kartlar ile mart ayında yapılan toplam ödeme tutarı bir önceki yılın aynı dönemine göre yüzde 126 artarak 1.181,4 milyar TL oldu.

-

Piyasa katılımcıları anketi yayımlandı

Piyasa katılımcıları anketinde cari yıl sonu dolar kuru beklentisi bir önceki anket döneminde 40,53 TL iken, bu anket döneminde 40,01 TL oldu.

Piyasa katılımcıları anketi yayımlandı

Piyasa katılımcıları anketinde cari yıl sonu dolar kuru beklentisi bir önceki anket döneminde 40,53 TL iken, bu anket döneminde 40,01 TL oldu.

-

Özel sektörün yurt dışı kredi borcu azaldı

Şubat sonu itibarıyla özel sektörün yurt dışından sağladığı toplam kredi borcu, 2023 yıl sonuna göre 394 milyon ABD doları azalarak 163,4 milyar ABD doları oldu.

Özel sektörün yurt dışı kredi borcu azaldı

Şubat sonu itibarıyla özel sektörün yurt dışından sağladığı toplam kredi borcu, 2023 yıl sonuna göre 394 milyon ABD doları azalarak 163,4 milyar ABD doları oldu.

-

Ücretli çalışan sayısı arttı

Ücretli çalışan sayısı şubatta yıllık %4,1 arttı.

Ücretli çalışan sayısı arttı

Ücretli çalışan sayısı şubatta yıllık %4,1 arttı.