Yatırım denilince akla ilk gelen enstrümanlardan biri olan altın, günümüzde de önemini korumaya devam etmektedir. 1944 yılında Bretton Woods anlaşmasına kadar uluslararası ticaretin yapı taşı olan altın, dünyada ticaret hacminin gelişmesinde büyük öneme sahiptir.

Dünyada bir ülkenin sağlamlığını belirleyen unsur olarak adledilen altın nedeniyle günümüzde ülkelerin merkez bankaları mevcut altın rezervini arttırma yoluna gitmektedir.

Uzun yıllar boyunca dünya ticaretinde önemini korumanın yanı sıra, uluslararası ticaretin gelişmesi ile birlikte zaman zaman popülaritesini yitirse de küresel bazda finansal ya da jeopolitik çalkantıların yaşandığı dönemlerde altının güvenli liman olma özeliğini konuşturarak yeniden gündemdeki yerini aldığı dönemlere tanık olmuşuzdur.

Altın fiyatı birçok gelişmeden etkilenmekle birlikte döviz kurları gibi direkt bir grup ülke tarafından belirlenememektedir. Altın fiyatı global likidite koşulları, global tahvil faiz oranları gibi bir çok unsurdan etkilenmektedir.

Bretton Woods anlaşması ile birlikte dünyada oluşan yeni sistemle birlikte parasını altına dönüştürmeyi kabul eden ülkelerin para birimlerinin değeri dolara göre belirlenmiştir. Günümüzde dolar, altın ile dönüştürülebilirliğini koruyan tek para birimidir.

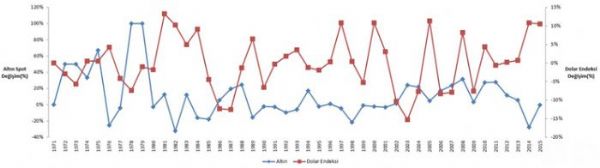

Dünyada altın ticaretinin dolar üzerinden gerçekleştiriliyor olması nedeniyle dolarda meydana gelen değişiklikler de altın fiyatları üzerinde etkili olmaktadır.

Grafik 1: 1971- 2015 Yılları Arasında Altın Fiyatı ve Dolar Endeksi Değişimleri

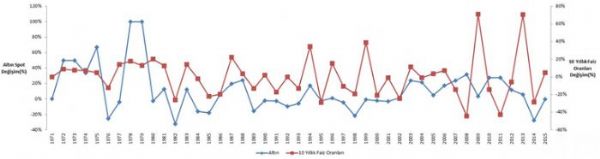

Altının yatırımcısına yalnızca piyasada oluşan fiyat farklılıkları dışında herhangi bir getiri alternatifi sunmaması nedeniyle yatırımcılar, hisse senetlerinin temettü getirisine sahip olması ya da sabit getirili bir menkul kıymet gibi faiz getirisi sunmaları nedeniyle altın dışında söz konusu enstrümanlara yönelebilir. Ancak 2016 yılı küresel bazda düşük faiz ortamının yılı oldu diyebiliriz. Bu sebeple 2016 son çeyreği değerlendirme kapsamı dışında bıraktığımızda, 2016 yılında altın fiyatlarında görülen yükselişin bir diğer nedeni de ilgili dönemde altının küresel bazda düşük faiz ortamından beslenmesi oldu. Başta Avrupa olmak üzere dünya genelinde düşük faiz ortamının hakim olduğu 2016 yılında altını tutma maliyetinin daha düşük olduğu algısı paralelinde altın talebinde artış görüldü.

Aşağıdaki grafikte faiz artışına ilişkin bir hikaye sunan enstrüman ise ABD 10 yıllık tahvil faizlerinin yükseldiği dönemlerde altına olan ilgi gösterilmiştir.

Grafik 2: 1971- 2015 Yılları Arasında Altın Fiyatı ve ABD 10 Yıllık Tahvil Faizleri Değişimleri

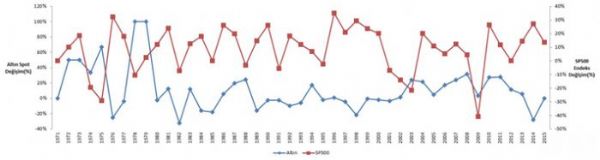

Bununla birlikte yukarıda belirtmiş olduğumuz gibi altının tercih edilme nedenleri de önem arz etmektedir. Altının fiyat değişiklikleri dışında herhangi bir getiri alternatifi sunmaması karşısında hisse senetlerinin temettü getirisine sahip olması sonrası aşağıdaki grafikte S&P 500 endeksi ve altına olan ilgi gösterilmiştir.

Grafik 3: 1971- 2015 Yılları Arasında Altın Fiyatı ve S&P 500 Endeksi Değişimleri

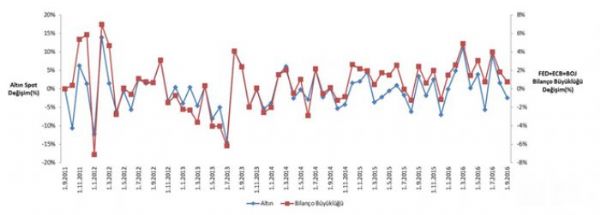

Altın fiyatlarını doğrudan etkileyen bir diğer unsur ise; global likidite koşulları… Küresel piyasalardaki likidite bolluğu ile doğru orantıya sahip olan altın fiyatları, dünya genelinde likidite koşullarına göre değişiklik gösterebilmekte. Altın fiyatları 2013 yılının başından bu yana Fed’in tahvil alım programını sonlandıracağı haberlerinin gündemde yer almasının etkisiyle düşüş trendini başlatmış ve söz konusu zayıf seyir Fed’in finansal piyasalara sağlamış olduğu likiditeyi azaltmasının etkisiyle 2014 yılında da devam etmiştir. Aşağıda yer alan grafikte de görüldüğü üzere altın fiyatıyla merkez bankalarının bilanço büyüklükleri, dolayısıyla piyasaya verdikleri likidite miktarı arasında pozitif bir korelasyon olduğu görülmekte. Özetle küresel piyasalarda likiditenin artış gösterdiği dönemlerde yatırımcıların gelişmekte olan ülkelere ve altın gibi alternatif yatırım alanlarına yönelmesi daha kolay olmuştur.

Grafik 4: Altın Fiyatları ve Merkez Bankalarının Bilanço Büyüklükleri

Global likiditenin artış gösterdiği dönemlerde, bol likiditenin yüksek enflasyona neden olabileceği kaygısı ile yatırımcıların enflasyondan korunmak için yönelmeleri de gündeme gelmektedir.

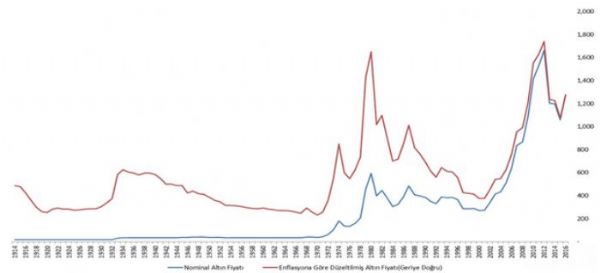

Enflasyon verisi de altın fiyatları üzerinde etkili olmaktadır. Altın fiyatının 2011 yılında görmüş olduğu zirve seviyesi 1921 $ olarak görülse de, geçmişe dönük altın fiyatlarının enflasyona göre düzeltilmiş şekli ile değerlendirdiğimizde asıl zirve seviyesinin 1980 yılında ons başına 2458 $ olduğunu görmekteyiz.

Grafik 5: Enflasyona Göre Düzeltilmiş Altın Fiyatları US $/Ons (Geriye Doğru, 1914-2016, Yıl Sonu Kapanış Fiyatlarına Göre)

Altın fiyatları üzerinde etkili bir diğer unsur ise, çıkarma maliyetleri… Altının onsunun toplam maliyetinin ölçeğe bağlı olmakla beraber mevcut durumda 1,000 ile 1,200 dolar arasında değişiklik göstermekte. Arama faaliyetlerinin arka planında bilinenden çok daha fazla maliyet olmasından dolayı altın fiyatlarının düşük seyretmeye devam etmesi durumunda özellikle küçük firmaların bu işten kar etmesi zor görünmekte… Ek olarak çıkarma maliyetlerini altın madenlerinin verimliliği ile ilgili bir faktördür. Spot fiyatlar yükseldikçe verimliliği düşük olan altın madenleri devreye girecek iken, fiyatlar düştükçe söz konusu madenlerin kapatılması gündeme gelebilmektedir. Bu durumda arz ve talebe değişiklik gösteren spot altın fiyatlarının gelişimi de maliyetler üzerinde etkili olabilmektedir.

Eda Önder Öztürk

ALAN YATIRIM KIDEMLİ ANALİSTİ

-

Kartlarla yapılan toplam ödeme tutarı arttı

Kredi kartları, banka kartları ve ön ödemeli kartlar ile mart ayında yapılan toplam ödeme tutarı bir önceki yılın aynı dönemine göre yüzde 126 artarak 1.181,4 milyar TL oldu.

Kartlarla yapılan toplam ödeme tutarı arttı

Kredi kartları, banka kartları ve ön ödemeli kartlar ile mart ayında yapılan toplam ödeme tutarı bir önceki yılın aynı dönemine göre yüzde 126 artarak 1.181,4 milyar TL oldu.

-

Piyasa katılımcıları anketi yayımlandı

Piyasa katılımcıları anketinde cari yıl sonu dolar kuru beklentisi bir önceki anket döneminde 40,53 TL iken, bu anket döneminde 40,01 TL oldu.

Piyasa katılımcıları anketi yayımlandı

Piyasa katılımcıları anketinde cari yıl sonu dolar kuru beklentisi bir önceki anket döneminde 40,53 TL iken, bu anket döneminde 40,01 TL oldu.

-

Özel sektörün yurt dışı kredi borcu azaldı

Şubat sonu itibarıyla özel sektörün yurt dışından sağladığı toplam kredi borcu, 2023 yıl sonuna göre 394 milyon ABD doları azalarak 163,4 milyar ABD doları oldu.

Özel sektörün yurt dışı kredi borcu azaldı

Şubat sonu itibarıyla özel sektörün yurt dışından sağladığı toplam kredi borcu, 2023 yıl sonuna göre 394 milyon ABD doları azalarak 163,4 milyar ABD doları oldu.

-

Ücretli çalışan sayısı arttı

Ücretli çalışan sayısı şubatta yıllık %4,1 arttı.

Ücretli çalışan sayısı arttı

Ücretli çalışan sayısı şubatta yıllık %4,1 arttı.