Uzun bir süredir gündemimizde olan, FED’in faiz artırımı kararına 1 ay kaldı. Karar öncesi piyasaların gözü kulağı yarın açıklanacak enflasyon rakamlarında olacak. Verinin önemi oldukça büyük. Çünkü, tarım dışı ve istihdam verileri sonrası olan oluşan rallinin devamı enflasyon sonrasında görülecek mi göreceğiz. Enflasyon öncesi açıklanan son verilerde ise, ücretler yüzde 0.4 arttı. Perakende satışlar yüzde 0.1 ile önceki dönemle aynı oranda artış gösterdi. Üretici fiyat endeksi beklentilerin altında yüzde 1.6 gerileme gösterdi. Karışık gelen veriler öncesi piyasada durağanlık hakimken, ABD enflasyonu öncesi ve sonrası volatilite artacaktır.

Çekirdek enflasyon geçtiğimiz dönem artmıştı

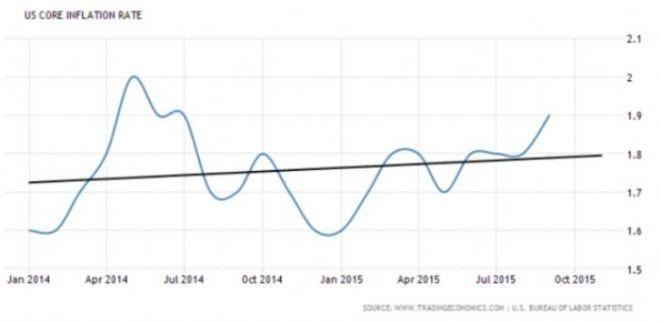

Ekim ayı öncesindeki üç dönemde yüzde 1.8’lik çekirdek enflasyon rakamlarına takılıp kalan ABD ekonomisinin ekim ayı FOMC toplantısı öncesinde yüzde 1.9’luk enflasyon rakamına ulaştığını gördük. Piyasaları faiz artırımı yolunda umutlandıran bu veri, son negatif görüntünün bozulmasına neden olan unsurlardan bir tanesi olmuştu. Bundan sonraki sürece istihdam ve ücretlerde katkı yapınca, faiz artırımı ihtimalleri kat be kat artıp yüzde 70’lere ulaştı. Şimdi bu kararın devamlılığı ve piyasaların Dolar’a olan talebini doğrudan etkileyebilecek bu veri, yarın piyasanın kaderini yeniden değiştirebilir. Açıklanacak verideki senaryoda çekirdek TÜFE’nin yüzde 1.9’da kalması, enflasyon oranın da ise, beklentiler dahilinde yüzde 0.2’lik bir rakama ulaşılması FED’in artık son viraja girmesine neden olacaktır. Eğer yüzde 2’lik bir çekirdek enflasyon rakamı görürsek, faiz artırımı ihitmalleri yüzde 90’lara ulaşabilir. Bu da artık ABD’nin Aralık ayında bir adım atacağı anlamına gelecektir. Olası bir şekilde 1.8’lik bir rakam, gözlerin TÜFE’ye çevrilmesine neden olacaktır. Negatif bir görünrü Dolar’ın son dönemde aldıklarını geri vermesine neden olabilir.. Daha da düşük bir rakam Dolar lehine fiyatlamaları yeniden gözden geçirmemize neden olacaktır. Haliyle oluşan bu ralli bozulabilir.

Tabloda gördüğümüz çekirdek enflasyon rakamlarının son 1 yıllık görüntüsünde ABD’nin ortalamanın üzerinde bir tabloya ulaştığını görüyoruz. İstihdam ve ücretlerden yeterince istediğini alan FED’in bundan sonraki önündeki tek engelin enflasyon olduğunu görmekteyiz.

Altın fiyatlarında Dünya üzerindeki yaşanan jeopolitik gelişmeler etkili oldu. Faiz artırımı süreciyle beraber gün be gün eriyen ons tarafı 1080 desteğine kadar gelmişti. Ancak, yaşanan Paris gerginliği Altını yeniden 1090’ların üzerine çıkardı. Ancak FED’in yaşattığı süreci Dolar’ın hakimiyetinin geçerliliğini korumasını ve ons tarafını baskı altında bırakmasını bekliyoruz. Yarın enflasyon tarafında görülebilecek olası bir artış altın satışını yeniden gündeme getirebilir ve 1080 seviyesinin altındaki kapanışlar 1070 seviyelerine kadar geri çekilmeleri hızlandırabilir. Diğer hedefimiz ise, 1043 seviyeleri olarak görülüyor. Olumsuz enflasyon rakamları ise, Altın’a olan talebi halihazır bu ortamda artırabilir ve hafta için 1085 seviyesine doğru bir yolculuk izleyebiliriz. Ara dirençlerimiz ise, 1105-1125 seviyeleridir. Gram altının ise, geçtiğimiz hafta 99 TL seviyelerine geldiğini gördük. Veri öncesi stabil görüntüde, Dolar/TL’deki kıpırdanma 100 lirada durağan bir görüntü görmemize neden oluyor. Ellerinde gram altın bulunduran yatırımcının olası bir ons tarafındaki çekilmeyi, Dolar/TL’de yaşanabilecek bir yükselişle destekleyebileceğini söyleyebiliriz. Geri çekilmelerde 97.00 ve 95.00 TL, yükselişlerde 101 üzeri 101.75-102.85 seviyelerini görebiliriz.

Gökhan Özkan/ www.isikfx.com/

IşıkFX Araştırma Uzmanı

-

ABD`de büyüme beklentileri karşılamadı

ABD`de 2024 yılı için ilk kez açıklanan gayri safi yurtiçi hasıla (GSYH) verileri piyasa beklentilerini karşılamadı.

ABD`de büyüme beklentileri karşılamadı

ABD`de 2024 yılı için ilk kez açıklanan gayri safi yurtiçi hasıla (GSYH) verileri piyasa beklentilerini karşılamadı.

-

Merkez Bankası faiz kararını açıkladı

Türkiye Cumhuriyet Merkez Bankası (TCMB) politika faizini yüzde 50 seviyesinde sabit bıraktı.

Merkez Bankası faiz kararını açıkladı

Türkiye Cumhuriyet Merkez Bankası (TCMB) politika faizini yüzde 50 seviyesinde sabit bıraktı.

-

Merkez Bankası`ndan zorunlu karşılık adımı

Merkez Bankası (TCMB), TL zorunlu karşılıklara uygulanacak faiz oranını yükseltti.

Merkez Bankası`ndan zorunlu karşılık adımı

Merkez Bankası (TCMB), TL zorunlu karşılıklara uygulanacak faiz oranını yükseltti.

-

Avrupa`da emlak piyasası kötüleşti

Borçlanma maliyetlerinin artmasından bu yana Avrupa emlak piyasalarında görülen durgunluk, yılın başında anlaşmaların 2011`den bu yana en düşük seviyelere inmesiyle daha da kötüleşti.

Avrupa`da emlak piyasası kötüleşti

Borçlanma maliyetlerinin artmasından bu yana Avrupa emlak piyasalarında görülen durgunluk, yılın başında anlaşmaların 2011`den bu yana en düşük seviyelere inmesiyle daha da kötüleşti.