06.06.2017 08:03

Uzun bir zamandan sonra Dolar’a karşı değer kazanımına giren Türk Lirası’nın performansı, görece gerileyen enflasyon rakamları sonrasında bir nebze daha ön plana çıktı. Geçtiğimiz hafta beklentilerin bir hayli altında kalan tarım dışı istihdam rakamları ve saatlik ücret artışının performansı sonrasında da FED’in bu yıl içerisinde toplamda 3 faiz artırımını geçemeyeceği beklentisi artık derinleşmiş boyuta ulaştı. Dolar endeksinde görülen geri çekilme ve ABD tahvil faizleri üzerinde yaşanan baskı dış alemde gelişmekte olan ülke para birimlerine pozitif yansımalar yapmış olsa da, içeride artırılan faizler Türk Lirası’nın performansını risk-on süreçlerinde hem ön plana çıkarmaya devam ediyor hem de kurdaki oynaklığının düşmesine yardımcı oluyor.

ENFLASYONDAKİ GERİ ÇEKİLME OLUMLU

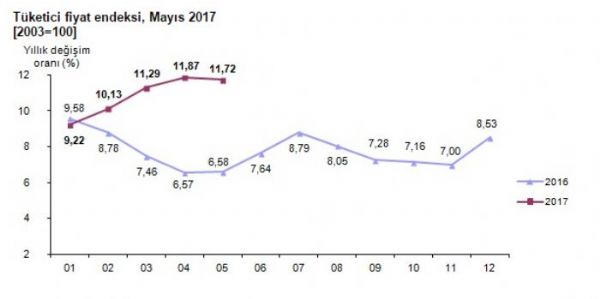

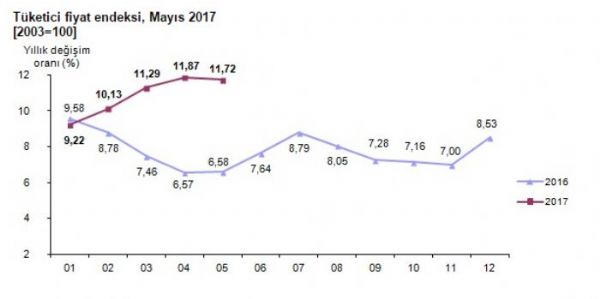

2017 Mayıs ayında enflasyon bir önceki aya göre yüzde 0.45 artış göstererek yüzde 11.72 olarak açıklandı. Geçtiğimiz dönemde bu rakam yüzde 11.87 seviyesindeydi. Rakamlara baktığımızda, enflasyonda net bir iyileşmeden bahsetmek şuan için çok net olmamakla beraber, bundan sonraki süreçte baz etkisinin de faydasıyla kademeli bir düzelme eğilimine girmesinin olası durduğunu söylemek mümkün. Çekirdek enflasyonda ise, 9.42’den 9.38’e sınırlı bir geri çekilmeden bahsedebiliriz.

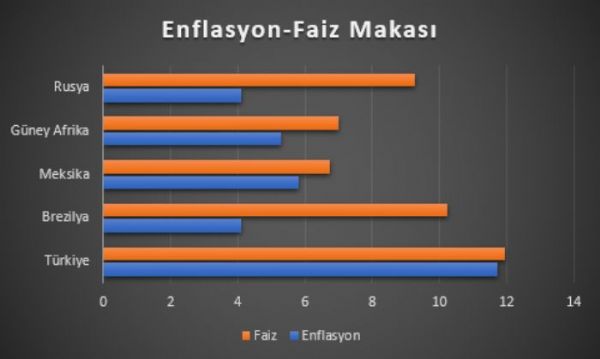

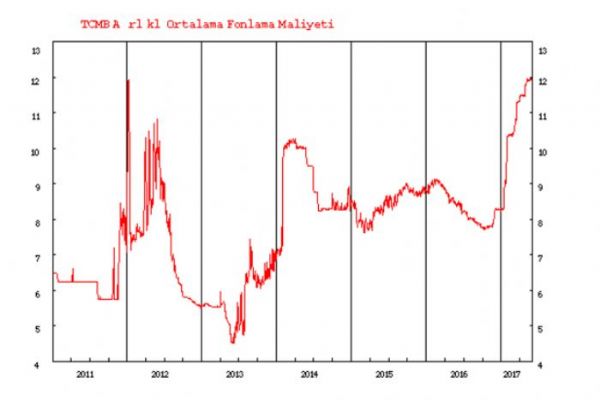

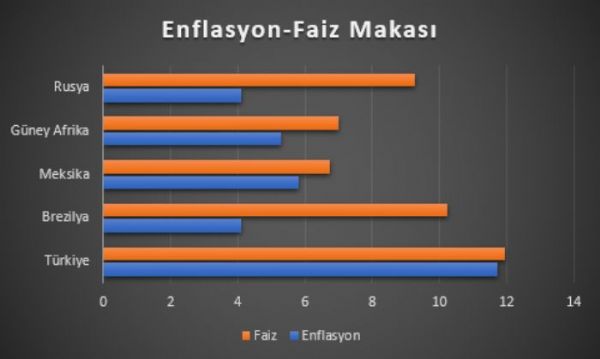

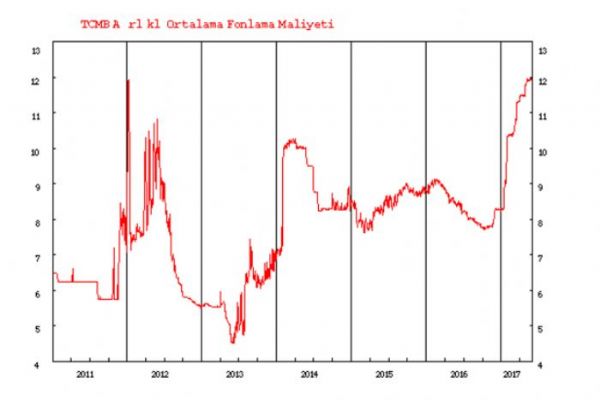

Bu geri çekilme neye yaradı ? En azından gelişmekte olan ülkelere göre baktığımızda reel faizler konusunda makasın bir nebze daha bizim yararımıza dönmesine neden oldu denilebilir. Ağırlıklı ortalama fonlama maliyetini neredeyse 12’ye kadar yükselten TCMB, enflasyondaki yüksek eğilime tepki olarak para politikasındaki sıkı duruşu koruma eğilimini devam ettirecek teyidini her nebzede gündeme getiriyor. Negatif reel faizden pozitife dönen Türkiye, risk iştahının yüksek olduğu süreçte fon akımlarını bir nebze daha arkasına almaya devam edebilir. Bunu da Türk Lirası adına pozitif bir süreç olarak adlandırabiliriz. Bundan sonraki süreçte gerileyen enflasyon, sıkı duruşunun bozulmasına neden olur ve fonlama kompozisyonu yeniden gevşeme eğilimine doğru evrilirse, bu pozitif sürecin bozulma eğilimine girmesi yeniden gündemde olacaktır.

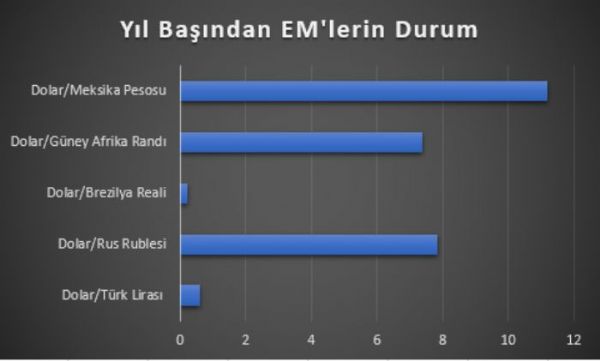

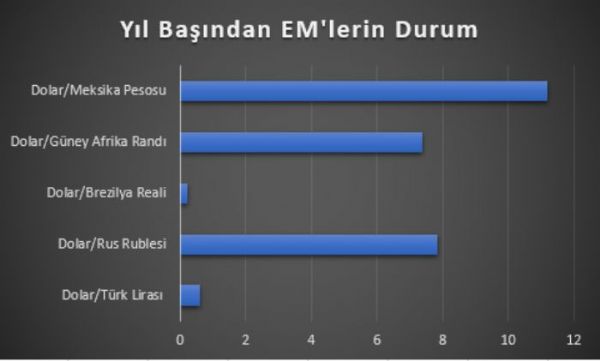

EM para birimlerinin performansına baktığımızda ise, yıl başından itibaren Meksika Peso’su pozitif anlamda başı çekerken ve Güney Afrika Randı ve Ruble üst sıralardaki yerini korumaya çalışıyor. Siyasi karmaşaların yarattığı etki ile kayıplarını genişleten Real geri planda kalmaya devam ederken, TL son dönemde ön planda.

ABD tarafına baktığımızda da henüz Dolar’ı kuvvetlendirecek netlikte bir sürpriz yaratacak gelişmenin ön plana çıkmadığını görmekteyiz. Haziran ayında faiz artırımı cepte gören piyasa oyuncuları Eylül ayı için son dönemde yaşanan gelişmelerle birlikte bir nebze olsun şüpheye düşmüşe benziyor. Trump’a dair belirsizlikler, ilk çeyrek büyümesindeki yavaşlama, hafif de olsa ivmesini düşüren ABD verileri ve bir türlü güçlü artış gösteremeyen ücretler verisinin yarattığı enflasyon konusundaki tartışmalar bu dönemde Dolar’ı küresel anlamda zayıf tutan gelişmeler arasında yer almaya devam ediyor.

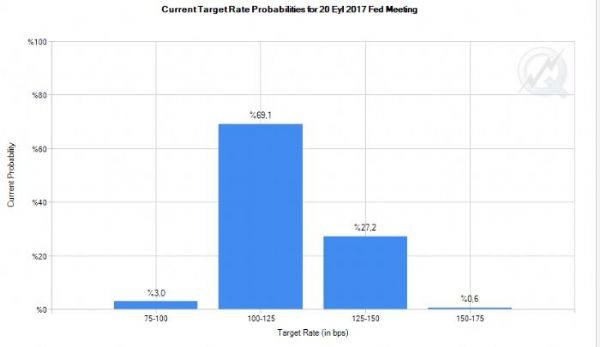

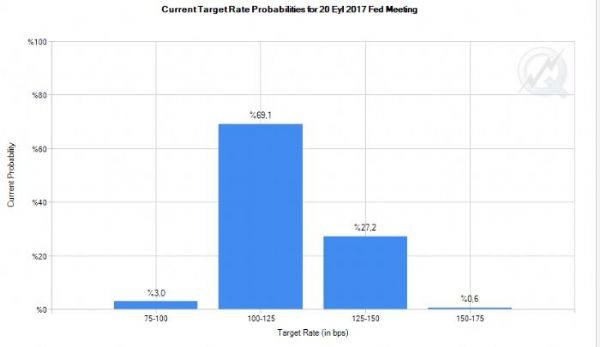

Kur tarafına baktığımızda ise, 3.50 seviyesinin altını test eden kurun gün içerisinde bu seviyesinin üzerinde tutunma çabasının devam ettiğini görüyoruz. Bundan sonraki süreçte kur üzerinde şüphesiz 8 Haziran ECB toplantısı ve varlık alımlarına dair yapılacak açıklamalar, 14 Haziran FED toplantısı ve 15 Haziran TCMB PPK kararları en önemli belirleyici etkenler arasında. ECB’nin bir değişikliğe gitmesi bu toplantıda oldukça sürpriz olacaktır. Draghi’nin enflasyondaki kıpırdanmanın istenilen boyutta olmadığına dair açıklamaları da bunu teyit eder nitelikteydi. 14 Haziran FED toplantısında yüzde 95 ihtimalle 25 baz puan artırım da piyasa beklentisi dahilinde bir karar olacak. Bu noktada TCMB’nin alacağı karar kurun performansı adına çok daha kritik önemde olacak.

Yüzde 12’lere kadar dayanan AOFM, kurdaki son dönemde iyileşme ve enflasyondaki sınırlı geri çekilme göz önünde bulundurularak gevşeme eğilimine doğru sürüklenirse, ilerleyen dönemlerde bir nebze daha küresel ekonomideki hava değişikliğinden negatif etkilenmemiz olası senaryolar arasında yer alacaktır. Bu nedenle 11.75-12.25 arası kompozisyonun bu dönemde TCMB’nin bir süre daha koruma eğilimde tutması kur adına yararlı olmaya devam edecektir.

Teknik olarak ise önemli bir bariyerde olan Dolar/TL’nin 3.50 altında kalıcı bir geri çekilme yapması halinde geri çekilmelerin 200 günlük ortalaması olan 3.45’lere(mavi) doğru gelmesi olası senaryo içerisinde ancak kalıcılığını beklemek için henüz elde bir netlik yok. Bundan sonraki süreçte FED’in bir nebze daha vites artıracağını gündeme aldığımızda ise, 2 faiz artırımı ve bilanço küçültülmesi senaryosu( kademeli olsa bile) kurun geri çekilmesindeki etkenlerin azalmasına neden olacak. Bu süreçte yıl başından bu yana 19.1 Milyar dolar alım yapan yerlilerde, kurdaki geri çekilmeyi değerlendirmeye devam ediyorlar. Bu süreçte 3.50-3.53 arası bölgenin halen önemli bir toparlanma noktası olduğunu söylemek mümkün. Aşağıdaki kırmızı trend geri çekilmelerin devamı adına oldukça önemli olacaktır.

Gökhan Özkan

STRATEJİST

Uzun bir zamandan sonra Dolar’a karşı değer kazanımına giren Türk Lirası’nın performansı, görece gerileyen enflasyon rakamları sonrasında bir nebze daha ön plana çıktı. Geçtiğimiz hafta beklentilerin bir hayli altında kalan tarım dışı istihdam rakamları ve saatlik ücret artışının performansı sonrasında da FED’in bu yıl içerisinde toplamda 3 faiz artırımını geçemeyeceği beklentisi artık derinleşmiş boyuta ulaştı. Dolar endeksinde görülen geri çekilme ve ABD tahvil faizleri üzerinde yaşanan baskı dış alemde gelişmekte olan ülke para birimlerine pozitif yansımalar yapmış olsa da, içeride artırılan faizler Türk Lirası’nın performansını risk-on süreçlerinde hem ön plana çıkarmaya devam ediyor hem de kurdaki oynaklığının düşmesine yardımcı oluyor.

ENFLASYONDAKİ GERİ ÇEKİLME OLUMLU

2017 Mayıs ayında enflasyon bir önceki aya göre yüzde 0.45 artış göstererek yüzde 11.72 olarak açıklandı. Geçtiğimiz dönemde bu rakam yüzde 11.87 seviyesindeydi. Rakamlara baktığımızda, enflasyonda net bir iyileşmeden bahsetmek şuan için çok net olmamakla beraber, bundan sonraki süreçte baz etkisinin de faydasıyla kademeli bir düzelme eğilimine girmesinin olası durduğunu söylemek mümkün. Çekirdek enflasyonda ise, 9.42’den 9.38’e sınırlı bir geri çekilmeden bahsedebiliriz.

Bu geri çekilme neye yaradı ? En azından gelişmekte olan ülkelere göre baktığımızda reel faizler konusunda makasın bir nebze daha bizim yararımıza dönmesine neden oldu denilebilir. Ağırlıklı ortalama fonlama maliyetini neredeyse 12’ye kadar yükselten TCMB, enflasyondaki yüksek eğilime tepki olarak para politikasındaki sıkı duruşu koruma eğilimini devam ettirecek teyidini her nebzede gündeme getiriyor. Negatif reel faizden pozitife dönen Türkiye, risk iştahının yüksek olduğu süreçte fon akımlarını bir nebze daha arkasına almaya devam edebilir. Bunu da Türk Lirası adına pozitif bir süreç olarak adlandırabiliriz. Bundan sonraki süreçte gerileyen enflasyon, sıkı duruşunun bozulmasına neden olur ve fonlama kompozisyonu yeniden gevşeme eğilimine doğru evrilirse, bu pozitif sürecin bozulma eğilimine girmesi yeniden gündemde olacaktır.

EM para birimlerinin performansına baktığımızda ise, yıl başından itibaren Meksika Peso’su pozitif anlamda başı çekerken ve Güney Afrika Randı ve Ruble üst sıralardaki yerini korumaya çalışıyor. Siyasi karmaşaların yarattığı etki ile kayıplarını genişleten Real geri planda kalmaya devam ederken, TL son dönemde ön planda.

ABD tarafına baktığımızda da henüz Dolar’ı kuvvetlendirecek netlikte bir sürpriz yaratacak gelişmenin ön plana çıkmadığını görmekteyiz. Haziran ayında faiz artırımı cepte gören piyasa oyuncuları Eylül ayı için son dönemde yaşanan gelişmelerle birlikte bir nebze olsun şüpheye düşmüşe benziyor. Trump’a dair belirsizlikler, ilk çeyrek büyümesindeki yavaşlama, hafif de olsa ivmesini düşüren ABD verileri ve bir türlü güçlü artış gösteremeyen ücretler verisinin yarattığı enflasyon konusundaki tartışmalar bu dönemde Dolar’ı küresel anlamda zayıf tutan gelişmeler arasında yer almaya devam ediyor.

Kur tarafına baktığımızda ise, 3.50 seviyesinin altını test eden kurun gün içerisinde bu seviyesinin üzerinde tutunma çabasının devam ettiğini görüyoruz. Bundan sonraki süreçte kur üzerinde şüphesiz 8 Haziran ECB toplantısı ve varlık alımlarına dair yapılacak açıklamalar, 14 Haziran FED toplantısı ve 15 Haziran TCMB PPK kararları en önemli belirleyici etkenler arasında. ECB’nin bir değişikliğe gitmesi bu toplantıda oldukça sürpriz olacaktır. Draghi’nin enflasyondaki kıpırdanmanın istenilen boyutta olmadığına dair açıklamaları da bunu teyit eder nitelikteydi. 14 Haziran FED toplantısında yüzde 95 ihtimalle 25 baz puan artırım da piyasa beklentisi dahilinde bir karar olacak. Bu noktada TCMB’nin alacağı karar kurun performansı adına çok daha kritik önemde olacak.

Yüzde 12’lere kadar dayanan AOFM, kurdaki son dönemde iyileşme ve enflasyondaki sınırlı geri çekilme göz önünde bulundurularak gevşeme eğilimine doğru sürüklenirse, ilerleyen dönemlerde bir nebze daha küresel ekonomideki hava değişikliğinden negatif etkilenmemiz olası senaryolar arasında yer alacaktır. Bu nedenle 11.75-12.25 arası kompozisyonun bu dönemde TCMB’nin bir süre daha koruma eğilimde tutması kur adına yararlı olmaya devam edecektir.

Teknik olarak ise önemli bir bariyerde olan Dolar/TL’nin 3.50 altında kalıcı bir geri çekilme yapması halinde geri çekilmelerin 200 günlük ortalaması olan 3.45’lere(mavi) doğru gelmesi olası senaryo içerisinde ancak kalıcılığını beklemek için henüz elde bir netlik yok. Bundan sonraki süreçte FED’in bir nebze daha vites artıracağını gündeme aldığımızda ise, 2 faiz artırımı ve bilanço küçültülmesi senaryosu( kademeli olsa bile) kurun geri çekilmesindeki etkenlerin azalmasına neden olacak. Bu süreçte yıl başından bu yana 19.1 Milyar dolar alım yapan yerlilerde, kurdaki geri çekilmeyi değerlendirmeye devam ediyorlar. Bu süreçte 3.50-3.53 arası bölgenin halen önemli bir toparlanma noktası olduğunu söylemek mümkün. Aşağıdaki kırmızı trend geri çekilmelerin devamı adına oldukça önemli olacaktır.

Gökhan Özkan

STRATEJİST

uzmanpara yazarları

ÖNE ÇIKAN HABERLER

-

KKM hesaplarında düşüş sürüyor

Kur korumalı TL mevduat (KKM) ve katılma hesaplarındaki tutarda sınırlı düşüş yaşandı.

KKM hesaplarında düşüş sürüyor

Kur korumalı TL mevduat (KKM) ve katılma hesaplarındaki tutarda sınırlı düşüş yaşandı.

-

`En büyük önceliğimiz fiyat istikrarı`

Sakarya`nın Sapanca ilçesinde katıldığı zirvede konuşan Hazine ve Maliye Bakanı Mehmet Şimşek, “Küresel ekonomik görünüme baktığınız zaman Türkiye lehine daha olumlu bir arka plan var” dedi.

`En büyük önceliğimiz fiyat istikrarı`

Sakarya`nın Sapanca ilçesinde katıldığı zirvede konuşan Hazine ve Maliye Bakanı Mehmet Şimşek, “Küresel ekonomik görünüme baktığınız zaman Türkiye lehine daha olumlu bir arka plan var” dedi.

-

Borsada yeni rekor

Borsa güne yüzde 0,48 yükselişle 9.763,37 puandan başladı. BIST 100 endeksi günün ilk yarısında 9.907,38 puanla rekor seviyeyi gördü.

Borsada yeni rekor

Borsa güne yüzde 0,48 yükselişle 9.763,37 puandan başladı. BIST 100 endeksi günün ilk yarısında 9.907,38 puanla rekor seviyeyi gördü.

-

Microsoft`un gelir ve karı beklentileri aştı

Microsoft mali yılının üçüncü çeyreğinde analistlerin tahminlerinin üzerinde kazanç elde etti.

Microsoft`un gelir ve karı beklentileri aştı

Microsoft mali yılının üçüncü çeyreğinde analistlerin tahminlerinin üzerinde kazanç elde etti.